Télécharger le fichier pdf d’un mémoire de fin d’études

Importance de la dépense publique

Avantage de la dépense publique

La dépense publique permet de soutenir la demande et elles ont un effet contra-cyclique en période de stagnation ou de régression de la demande privée interne ou externe. La consommation collective a une fonction de substitution et de régulation.

Les critiques portant sur le caractère, par nature improductive, des dépenses de fonctionnement sont loin d’être toujours convaincante car bon nombre de ces dépenses sont en réalité des investissements immatériels, indispensables pour assurer l’avenir.

Le rôle productif de certaines dépenses publiques a été mis en évidence par la théorie de la croissance endogène. Un surplus des dépenses publiques peut, dans des secteurs stratégiques, contribuer à améliorer la productivité des entreprises privées. Mais cette rentabilité est difficile à mesurer puisqu’elle résulte d’effets favorables quisont exercés sur les autres agents économiques (ce qu’on appelle externalités).

Enfin, l’existence d’un système social avancé, mêmefinancé par des transferts, ne constitue pas fatalement un handicap pour l’économie. Ce qui fait problème, c’est moins la réponse publique destinée à renforcer une solidarité sociale que les modalités d’une redistribution qui, se voulant quasi-universelle, est nécessairement coûteuse, trop lourde à gérer, parfois inefficace ou s’accompagnant même d’effets pervers.

Les risques de la dépense publique

Les détracteurs soulignent toutes les conséquenceséconomiques négatives qu’un excès des dépenses publiques entraîne et ceci aux trois points de vue différents :

– elles pèsent sur le développement économique ;

– elles ont des effets pervers sur la formation du capital ;

– elles ne contribuent pas nécessairement à la solution des problèmes auxquels elles sont censées apporter une réponse.

En effet, elles peuvent freiner la croissance en favorisant une allocation moins productive des ressources de la collectivité. Un système monopolistique, faute de la concurrence est toujours moins efficace qu’un système animé parla compétition. Toute augmentation de la dépense publique risque donc d’empêcher un emploilusp productif des ressources disponibles, c’est-à-dire de constituer un obstacle au développement économique.

Par ailleurs, l’excès des dépenses publiques constuei un handicap parce qu’elles pèsent sur la formation du capital. En effet, toute dépense supplémentaire doit être financée, soit par de nouveaux prélèvements, soit par l’emprunt. Dans lepremier cas, la capacité d’épargne des ménages et des entreprises est amputée ; dans le second cas, une partie de l’épargne privée, déjà constituée et en quête d’emploi, sera captée par puissancela publique. C’est ce qu’on appelleeffet d’éviction de la dépense publique.

Enfin, elles ne contribuent pas nécessairement, notamment en ce qui concerne les dépenses de transfert, à résoudre des problèmes sociaux comme le chômage ou l’exclusion. Certains économistes libéraux estiment, au contraire, qu’il existe une corrélation négative entre la création d’emploi public et le taux global d’activité. Ils font remarquer, par exemple, qu’il existe, pour le Danemark un parallélisme complet entre le taux des dépenses publiques par rapport au PIB et le taux de chômage par rapport à la populati on active.

Les objectifs de la dépense publique

L’extension de l’importance relative de la dépense publique a correspondu à un élargissement des objectifs assignés à la politique économique en général et à la politique budgétaire en particulier.

Selon Muscrave R.A. dans son ouvrage «The theory of public finance», toute dépense publique concourt à la réalisation d’un ou plusieurs des objectifs suivants, repérés par l’activité chargée d’en assumer la réalisation :

– L’activité de régulation de l’activité économiqueontd l’objectif est d’en assurer un taux de croissance de l’économie compatible avec le respectdes équilibres fondamentaux, tant externes qu’internes ;

– L’activité de redistribution des revenus, voire même des richesses dont l’objectif est de corriger les injustices distributives résultant du libre fonctionnement de tout secteur de l’activité économique régie par les principes deéconomiel’ de marché concurrentiel ;

– L’activité d’affectation des ressources dont l’objectif est d’assurer la production optimale de certains biens et services.

REGLES ET PRINCIPES BUDGETAIRES

Pour assurer la bonne gestion du budget de l’Etat et mieux exécuter les recettes et les dépenses publiques après, l’élaboration, le vote etl’exécution du budget sont soumises à des règles et principes. Elles règlementent, sans distinction, l’exécution des recettes et des dépenses de l’Etat que sans lesquelles, il y a irrégularités.

Les grands principes du droit budgétaire

Les principes du droit budgétaire ont été posés sdèl’apparition même des Finances Publiques. Ce sont les principes de l’unité, de l’annualité, de l’universalité, de l’équilibre et le principe de la spécialité des crédits.

Ces principes subsistent encore dans le droit budgétaire jusqu’à maintenant mais leur application a connu des aménagements et des exceptions. Avec les Grandes réformes introduites actuellement, certains d’entre eux sont assouplis tandis que de nouveaux principes font leur apparition en vue de moderniser les mécanismes.

Le principe de l’unité

Le règle

Formellement, le principe de l’unité signifie que outes les dépenses et les recettes des personnes publiques sont retracées dans un document unique. L’objectif est d’avoir une vue d’ensemble et claire de la situation financière du pays.

En réalité, ce principe n’est qu’un simple idéal qui ne sera jamais appliqué étant donné l’existence des budgets autonomes Et même, au niveau du budget de l’Etat, il existe des aménagements.

Les exceptions au principe de l’unité

Les collectivités territoriales décentralisées (comunes, Régions), ainsi que les Etablissements publics ont une personnalité juridique distincte de l’Etat et sont dotés d’une autonomie financière et administratives. En effet, ils ont leurs propres budgets qui doivent être votés par leurs organes délibérants respectifs.

Les aménagements au principe de l’unité

Par souci de clarté et de sincérité l’équilibre dela loi des finances est divisé en 5 cadres de façons à faire apparaître la particularité de ce rtaines recettes. Ces aménagements concernent donc les budgets annexes, les comptes particuliers du Trésor, les fonds de contre-valeur, les opérations en capital de la dette publique.

Le principe de l’universalité

Le règle

Le principe de l’universalité engendre deux règles: la règle du produit brut et celle du non affectation des recettes.

La règle du produit brut

Cette règle signifie qu’il ne doit pas y avoir de compensation entre certaines recettes et certaines dépenses de façon à ne faire apparaître q ue le solde

la règle de la -non affectation des recettes

Cette règle signifie que la totalité des recettes doit former une masse commune qui sert sans distinction à financer l’ensemble des dépenses. En d’autre terme, il est interdit d’affecter certaines dépenses à certaines recettes.

Les assouplissements à la règle de l’univers alité

Les assouplissements concernent surtout la règle de non affectation. En effet, il est autorisé d’affecter directement certaines recettes à certaines dépenses. Ce sont les budgets annexes, les comptes particuliers du Trésor, les fonds de contre-valeur, les opérations en capital de la dette publique.

A l’intérieur du Budget général de l’Etat, d’un Budget annexe, d’un compte particulier du Trésor, des procédures particulières permettentégalement d’effectuer des affectations des recettes à des dépenses. Il s’agit des fonds de concours, de l’attribution de produits, du rétablissement de crédit.

Le principe de l’annualité

Le principe de l’annualité signifie que le budget d’une personne publique doit être exécuté sans dépasser le cadre annuel. A l’origine,le principe était respecté de façon rigoureuse pour permettre d’assurer un contrôle sur le gouvern ement dans un intervalle de temps assez court étant donné que c’est le moyen qui importe le pluset non le résultat.

Actuellement, suite au passage du budget de moyen au budget de programme lequel est axé sur le résultat, le cadre annuel pourrait êtredépassé du fait du caractère pluriannuel d’un programme. Ainsi, si le crédit de paiement doit respecter le principe de l’annualité, l’autorisation d’engagement quant à elle, peut aller au-delà 2.

Le principe de l’équilibre budgétaire

Le budget d’une collectivité publique doit être présenté en équilibre. En d’autre terme, le total des dépenses est égal au total des recettes.

Bien que présentée en équilibre, la loi des finances comporte un déficit surtout au niveau du cadre 1. Le financement de ce déficit ducadre 1 se trouve au niveau de l’ensemble de la loi des Finances notamment dans le cadre V. Le problème est ainsi de savoir comment maîtriser les engagements juridiques actuels qui pèseront demain sur les Finances de l’Etat.

Les budgets annexes ne sont pas impliqués par le déficit. En effet, les services dotés des budgets annexes sont tenus de respecter strictement le principe de l’équilibre.

Le principe de sincérité des lois de finances

Ce cinquième principe qui est nouveau est l’une des innovations de la nouvelle loi organique. Il implique une évaluation de bonne foi des charges et des ressources de l’Etat qui doit s’apprécier “compte tenu des informations disponibles et des prévisions qui peuvent raisonnablement en découler”3. Elle implique également que les lois de finances doivent présenter de manière claire, lisible et exhaustive,l’ensemble des ressources et des charges de l’Etat, et que le solde budgétaire prévisionnel quidécoule des évaluations de la loi de finances ne soit pas un solde fictif. En définitive, les évaluations doivent être réalistes, sans négliger les charges et sans anticiper les produits, sans sous estimer les dépenses et sans surestimer les recettes, ou encore l’inverse.

La règle de la spécialité et de la fongibilité des crédits

La spécialité de crédits

La spécialité de crédits signifie que les autorisations relatives aux dépenses (crédits) sont spécialisées au niveau d’un programme.

Les autorisations sont classées selon les catégories des charges budgétaires ci-après :

– les intérêts de la dette

– les dépenses courantes de solde

– les dépenses courantes hors solde

– les dépenses courantes structurelles

– les dépenses d’investissement

– les dépenses courantes exceptionnelles

– les dépenses d’opérations financières

A l’intérieur de chaque catégorie, les crédits sontrépartis conformément à la nomenclature du Plan Comptable des Opérations Publiques.

Les exceptions à la règle de la spécialité des crédits

Les exceptions au principe de la spécialité de crédits concernent d’une part les mouvements de crédit. Il existe deux formes de mouvements de crédits : le virement et le transfert

– Le virement de crédit consiste à prélever des crédits sur un programme en vue de renflouer un autre programme à l’intérieur d’un même ministère

– Le transfert de crédit est l’acte qui consiste à renflouer le crédit d’un programme relevant d’un ministère par les crédits d’un programme d’un autre ministère.

La LOLF précise que le montant cumulé au cours d’une même année, des crédits faisant l’objet d’une modification ne doit pas dépasser 10% de ceux inscrits sur le programme.

Les crédits globaux

Il s’agit des crédits qui ne sont pas spécialisésuaniveau d’un programme mais inscrits globalement à l’intérieur d’une mission pour permettre de faire face à des dépenses éventuelles ou accidentelles.

Le principe de la fongibilité

A l’intérieur d’un programme les ordonnateurs peuvent modifier la répartition des crédits sans l’autorisation du parlement et sans limite au niveau du montant.

Limite de la fongibilité

Aucune modification ne doit s’opérer entre les grandes rubriques des dépenses : dépenses de personnel, dépenses de transfert, les ubventions ainsi qu’entre les catégories de dépenses énumérées supra.

LA MISE EN PLACE DES CREDITS

LE BUDGET PROGRAMME

Introduction

La nouvelle loi organique relative aux lois de finances (LOLF) et l’application de la fusion des fonctions étions mises en œuvre à partir du 1-01-2005.

La loi organique sur les lois de finances institue l’abandon du budget de moyens au profit du budget de programmes. Les programmes sont regroupés en missions qui peuvent être d’envergure interministérielle. Au sein d’un programme, les ordonnateurs disposeront d’une grande liberté d’action pour redéployer les créditsdésormais fongibles entre les catégories de dépenses, sauf à abonder les crédits de personnel.

Sous réserve des dispositions particulières prévuespar des textes spécifiques, les ex-Provinces Autonomes, les Régions et les Communes ainsi que les Etablissements Publics nationaux et locaux élaborent et gèrent leur budgetselon les principes applicables en matière de finances publiques définis dans la loi organique.

La loi de Finances détermine la proportion des recettes publiques devant revenir à l’Etat et aux Ex-Provinces Autonomes.

Une mission spécifique regroupe les crédits des Pouvoirs Publics, chacun d’eux faisant l’objet d’une ou de plusieurs dotations globales.

De même, une mission regroupe les dotations relatives aux crédits globaux destinés à faire face à des dépenses éventuelles, à des dépenses accidentelles ou à des dépenses dont la répartition par programme ne peut être déterminéeu momenta du vote des crédits.

Cette « nouvelle constitution budgétaire » définitun nouveau cadre juridique, qui doit être le support d’une réforme en profondeur et de modernisation de la gestion publique, au moyen :

i) d’une budgétisation orientée vers les résultats;

ii) d’un engagement sur des objectifs et d’une resp onsabilisation des gestionnaires.

La portée du budget programme

Le nouveau texte juridique devrait permettre de remédier aux faiblesses du cadre juridique actuel régulièrement soulignées et qui enlimitent l’efficacité :

– Le budget est enfermé dans le cadre annuel et sauf exception, aucune évaluation précise et exhaustive n’est faite des conséquences financières dépassant le cadre du prochain budget ;

– La présentation budgétaire actuelle est, pour chaque département ministériel, le recensement des moyens mis en œuvre, mais non l’ind ication du coût des actions entreprises ;

– La dépense est considérée comme une fin. On majored’année en année les crédits de tel chapitre budgétaire, mais on ne sait pas toujours à quoi ils servent exactement et même si l’on connait la finalité de certaines dépenses, onest généralement incapable de les définir de manière chiffrée. Enfin aucun indicateur d’efficacité n’est associé aux dépenses budgétaires ;

– Le cadre budgétaire, calqué sur l’organisation administrative implique les dotations par service et non par objectif ;

– Le cadre de gestion est jugé rigide et peu responsabilisant et le principal objectif des gestionnaires est de dépenser les lignes de créditau risque de ne pas être conduites l’année suivante ;

– Enfin, corollaire de tout ce qui précède le contrôle de l’exécution du budget est purement comptable et juridique : on se borne à vérifier que les montants des crédits alloués n’ont pas été dépassés et que les dépenses ont été exécutées conformément aux règlements, sans se soucier si les objectifs poursuivis, lorsqu’ils existent, ont bien été atteints ou s’ils n’auraient pas pu l’être à meilleur compte. Il en est de même en ce qui concerne le contrôle du parlement qui reste essentiellement can tonné dans une approche quantitative des budgets reposant sur le seul volume des créditset sur leur taux d’évolution.

|

Table des matières

INTRODUCTION GENERALE

Chapitre I : GENERALITES SUR LES DEPENSES PUBLIQUES

Section 1: NOTION DES DEPENSES PUBLIQUES

I. Catégories des dépenses publiques

I.1. Intérêts de la dette publique

I.2. Dépenses courantes de solde

I.3. Dépenses courantes hors solde

I.4. Dépenses courantes structurelles

I.5. Dépenses d’investissement

I.5.1. Les autorisations de programme

I.5.2. Les crédits de paiement

I.6. Les dépenses courantes exceptionnelles

I.7. Dépenses d’opérations financières

II. Importance de la dépense publique

II.1. Avantage de la dépense publique

II.2. Les risques de la dépense publique

II.3. Les objectifs de la dépense publique

Section 2 : REGLES ET PRINCIPES BUDGETAIRES

I .Les grands principes du droit budgétaire

I.1. Le principe de l’unité

I.1.1. Le règle

I.1.2. Les exceptions au principe de l’unité

I.1.3. Les aménagements au principe de l’unité

I.2. Le principe de l’universalité

I.2.1. Le règle

I.2.2. La règle du produit brut

I.2.3. La règle de la -non affectation des recettes

I.2.4. Les assouplissements à la règle de l’universalité

I.3. Le principe de l’annualité

I.4. Le principe de l’équilibre budgétaire

I.5. Le principe de sincérité des lois de finances

II. La règle de la spécialité et de la fongibilité des crédits

II.1. La spécialité de crédits

II.2. Le principe de la fongibilité

Chapitre II : LA MISE EN PLACE DES CREDITS

Section 1 : LE BUDGET PROGRAMME

I. Introduction

II. La portée du budget programme

III. Objectifs

IV. Description du crédit

IV.1. Différentes sortes des crédits

IV.2. Caractères de crédits

IV 3. Répartition des crédits auprès des ordonnateurs

Section 2 : LES PRINCIPAUX ACTEURS DE LA GESTION DES DEPENSES PUBLIQUES ET LEURS SUIVIS

I. Les diverses catégories d’agents chargés de l’exécution du budget

I. 1. Les ordonnateurs

I. 1.1. Les ordonnateurs du budget de l’Etat

I. 1.2. Les ordonnateurs des budgets locaux

I.2. Les comptables

I.2.1. Les comptables du budget de l’Etat

I.2.1.1. Les comptables du Trésor

I.2.1.2. Les comptables des administrations financières

I.2.1.3. Les autres comptables

II. La règle de séparation des Ordonnateurs et des comptables

II.1. Règle

II.2. Exceptions

III. Les principaux acteurs de gestion des dépenses publiques

III.1. Description de l’organisation

III.1.1. Structures rattachés au Ministre de Finances et du Budget :

III.1.2. Services directement rattachés à la DGB

III.1.3. Relations fonctionnelles

III.2. Responsabilités et attributions des intervenants

Chapitre I : LA PROCEDURE DE BASE.

Section 1 : LES PHASES ADMINISTRATIVES

I. ENGAGEMENT DES DEPENSES

I.1. Définition

I.1.1. Etablissement préalable de demande d’engagement

I.1.2. Etablissement de titres d’engagement

I.2. Contenu de la demande et des titres d’engagement

I.3. Modalités d’engagement

I.3.1. Pièces accompagnant la demande d’engagement

I.3.2. Contrôles particuliers sur l’engagement

I.3.2.1. Cas des dépenses d’investissement pluriannuelles

I.3.2.2. Cas des dépenses financés sur fonds affectés

I.3.2.3. Réserves du contrôleur financier

I.3.3. La comptabilisation des engagements

I.3.3.1. Ouverture du Registre en début de période du cadre de dépenses à Moyen terme

I.3.3.2. Tenue du registre au cours d’exercice budgétaire

I.3.3.3. Annulation d’écriture sur le registre.

I.3.3.4. Arrêt mensuel du registre

I.3.3.5. Fermeture du registre

II .LIQUIDATION DES DEPENSES

II.1. Définition

II.2. Documents utilisés

II.2.1. Nature des documents

II.2.2. Description des documents

II.2.2.1. Bordereau des pièces justificatives de la dépense

II.2.2.2. Projet de mandat

II.2.2.3. Registre de comptabilité des liquidations (RCL)

II.3. Tenue du Registre de Comptabilité des Liquidations (RCL)

II.4. Modalités de liquidation

II.4.1.1. Certification de la liquidation

II.4.1.2. Certification de la prise en charge

III .ORDONNANCEMENT DES DEPENSES

III.1. Définition

III.2. Documents utilisés

III.2.2.1. Pièces justificatives de la dépense

III.2.2.2. Projet de mandat

III.2.2.3. Bordereau d’émission des Titres de paiement (BE)

III.2.2.4. Registre de comptabilité des ordonnancements (RCO)

III.3. Tenue des documents

III.4. Modalités d’ordonnancement

III.5. Etablissement des Bordereaux d’Emission

III.6. Le livre journal des mandats émis

Section 2 : LA PHASE COMPTABLE

I. Documents utilisés

I.1. Nature des documents

I.2. Description des documents

II. Traitement des dossiers pour paiement par les trésoreries principales

II.1. Contrôle de l’existence des crédits disponibles

II.2. Contrôle de la Régularité

III. Paiement

III.1. Paiement par bon de caisse

III.2. Paiement par virement bancaire

III.3. Paiement par virement postal

III.4. Paiement par opération d’ordre

III.5. Paiement par caisse d’avances

III.6. Cas des paiements de régularisation

III.7. Cas de rejet de dossier de mandatement

Chapitre II : LES AUTRES PROCEDURES DE GESTION BUDGETAIRE : DEPENSES PUBLIQUES

Section 1 : LA DELEGATION DE CREDITS.

I. Cas des services opérationnels d’activités excentriques placés auprès d’un comptable principal (Trésorerie principale non comptable assignataire)

II. Cas des services opérationnels d’activités situés dans une localité pourvue d’une trésorerie principale

III. Cas des services opérationnels d’activités situés dans les localités rattachées à une perception principale (ex-Fivondronana)

Section 2 : LA REGIE D’AVANCE ET LA REQUISITION APRES REJET COMPTABLE

I. La régie d’avance

II. La réquisition après rejet comptable

Chapitre I : SYSTEME DE SUIVI ADOPTE A MADAGASCAR

Section 1 : COMPTABILITE ET MISE EN ŒUVRE DU SIIGFP

I.1. Utilisation de papier libre pour les opérations de dépenses

I.2. Nouvelles règles de gestion dans le cadre du SIIGFP

I.3. Efficacité du SIIGFP

Section 2 : LES DOCUMENTS DE SUIVI DE LA PERFORMANCE

I. Elaboration du document de suivi de la performance

II. Document de suivi trimestriel

Chapitre II : ANALYSES ET ESSAI DE SUGGESTIONS D’AMELIORATIONS DES DEPENSES.

Section 1 : ANALYSES CRITIQUES DE L’EXECUTION BUDGETAIRE

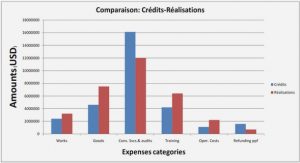

I. Analyse financière de l’exécution budgétaire Malgache.

I.1. Evolution des recettes publiques

I.2. Evolution des dépenses publiques

II. Problèmes récents de l’exécution budgétaire et son suivi

II.1. La malversation

II.2. Autres irrégularités :

II.3. Problèmes rencontrés par les comptables

Section 2 : SUGGESTIONS D’AMELIORATIONS

I. Réviser les procédures et suivis budgétaires

II. Moderniser le cadre et les services financiers de l’Etat

III. Développer la responsabilité budgétaire

VI. Elaborer une réforme budgétaire plus performant en matière de recettes publiques

V. Stabiliser la politique interne

CONCLUSION GENERALE:

BIBLIOGRAPHIE

Télécharger le rapport complet